In den Medien werden wir immer wieder mit den schwerwiegenden Folgen des Corona-Virus konfrontiert. Den Erkrankten steht oftmals ein langer Genesungsprozess bevor, Selbständige bangen um die Zukunft ihres Unternehmens und viele leiden unter den andauernden Kontaktbeschränkungen. Diese Faktoren führen oftmals zu einem längeren Arbeitsausfall, wenn nicht sogar zu einer dauerhaften Berufsunfähigkeit. Wir möchten Sie deshalb in diesem Blogeintrag über die Dringlichkeit einer umfangreichen Arbeitskraftabsicherung aufklären.

Gleich vorweg möchten wir darauf hinweisen, dass das Thema Arbeitskraftabsicherung sehr umfangreich ist und wir das Thema mit diesem Blogeintrag nur kurz anschneiden können. Wir fokussieren uns überwiegend auf die Krankentagegeld- und die Berufsunfähigkeits-Versicherung, werden aber gegebenenfalls auf die weiteren Absicherungsmöglichkeiten in zukünftigen Blogeinträgen genauer eingehen.

Staatliche Absicherung

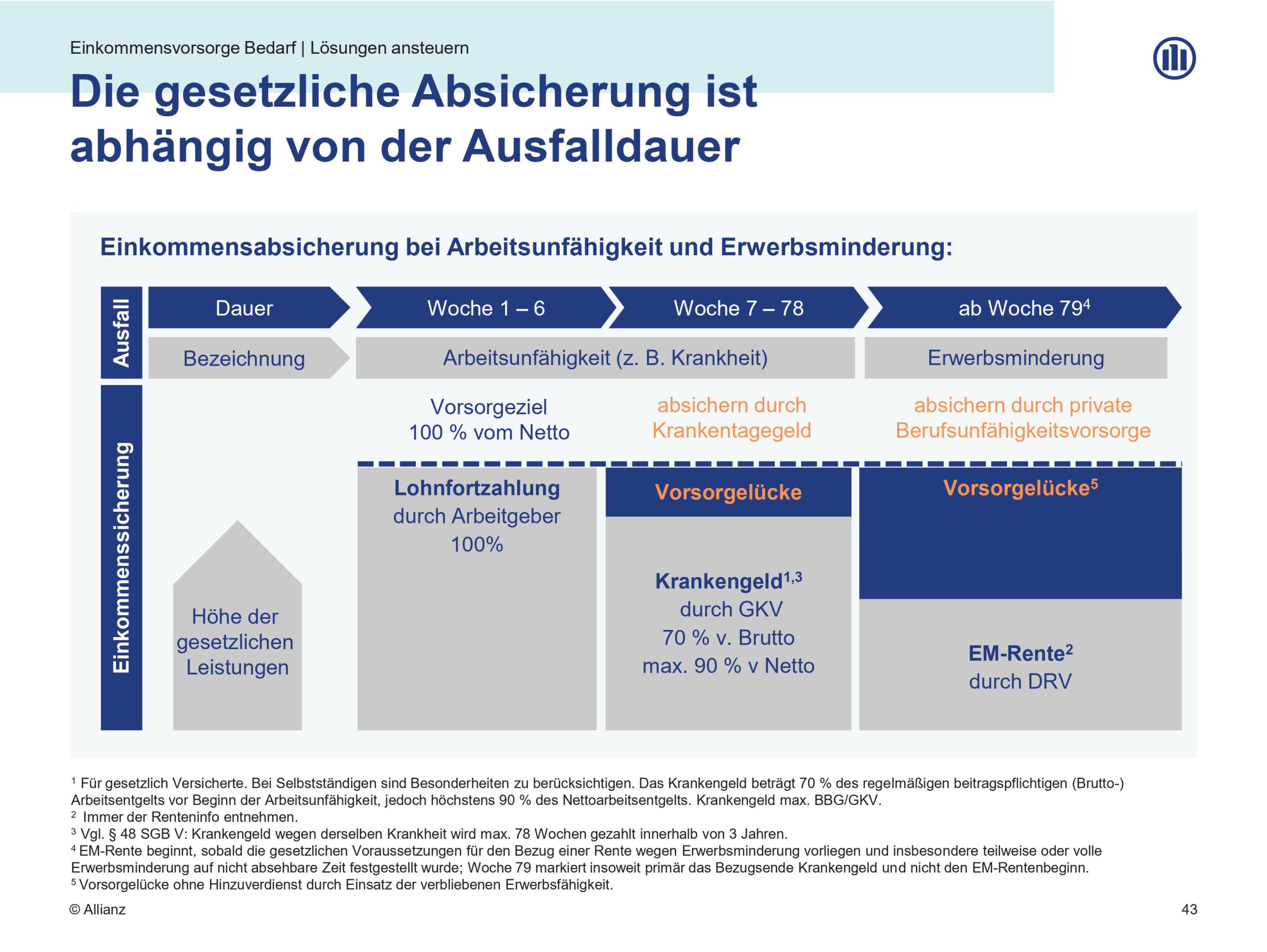

Die Absicherung der eigenen Arbeitskraft stellt grundsätzlich eine der wichtigsten Absicherungen dar, denn ohne regelmäßiges Einkommen lässt sich der eigene Lebensstandard in der Regel nicht finanzieren. Doch bevor wir die Versicherungslösungen genauer beleuchten, schauen wir uns erst einmal die gesetzliche Absicherung im Fall von Krankheit oder Berufsunfähigkeit an.

Quelle: Allianz 03/2021

Wenn Sie Ihrer Arbeit aufgrund einer Krankheit oder eines Unfalls nicht nachkommen können, erhalten Sie als gesetzlich versicherter Arbeitnehmer in den ersten 6 Krankheitswochen die volle Lohnfortzahlung durch Ihren Arbeitgeber.

Von der 7ten bis zur 78ten Krankheitswoche erhalten Sie ein Krankengeld von Ihrer gesetzlichen Krankenversicherung, dieses entspricht 70% Ihres Bruttogehalts, max. jedoch 90% Ihres Nettogehalts. Da Sie hiervon noch den Arbeitnehmeranteil Ihrer Sozialversicherungen tragen müssen, entsteht hier i.d.R. eine Lücke von etwa 25% Ihres Nettogehalts.

Beispiel: Eine kinderlose 26-jährige Angestellte verdient 3.000,-€ brutto / 2.000,-€ netto monatlich und fällt krankheitsbedingt für mehr als 6 Wochen aus. Von der Krankenkasse erhält sie ein Krankengeld in Höhe von 1.800,-€ (90% von Netto) von dem sie die Beiträge zur Arbeitslosen-, Renten- und Pflegeversicherung in Höhe von 220,95€ leisten muss. Der Versicherten entsteht somit eine monatliche Lücke von 420,95€ gegenüber ihrem üblichen Nettogehalt.

Noch größer fällt die Lücke bei Arbeitnehmern aus, die über der Beitragsbemessungsgrenze (BBG)verdienen (Stand 2021: 58.050,-€ jährlich), da für die Berechnung des Krankengelds maximal der Wert der BBG zu Grunde gelegt wird.

Beispiel: Selbe Ausgangslage wie im vorigen Beispiel, allerdings mit einem Gehalt von 8.000,-€ brutto / 4.555,-€ netto monatlich. Statt 90% ihres Nettogehalts (4.100,-€), erhält die Versicherte nur 70% der BBG, also 3.386,25€ monatlich. Die Lücke gegenüber dem üblichen Nettogehalt beläuft sich somit auf knapp 1.585,-€ monatlich.

Spätestens ab der 79ten Krankheitswoche endet die Leistung des Krankengeldes. Während Ihrer Genesungsphase prüfen die Sozialversicherungsträger bereits, ob eine Erwerbsminderung vorliegt und ob dementsprechend eine Erwerbsminderungsrente gezahlt werden muss. Eine Erwerbsminderung liegt vor, wenn Sie nicht mehr in der Lage sind, irgendeine berufliche Tätigkeit mehr als 6 Stunden pro Tag auszuüben.

Man spricht von einer teilweisen Erwerbsminderung, wenn Sie mehr als 3 aber weniger als 6 Stunden pro Tag arbeiten können und von einer vollen Erwerbsminderung, wenn nicht mehr als 3 Stunden pro Tag arbeiten können. Bei einer teilweisen Erwerbsminderung erhalten Sie 16% Ihres bisherigen Bruttogehalts und bei einer vollen Erwerbsminderung 32% Ihres bisherigen Bruttogehalts.

Beispiel: Ein angestellter Arbeitnehmer mit monatlichen Gehalt von 4.000,-€ brutto / 2.530,-€ netto wird aufgrund eines Unfalls erwerbsunfähig. Bei einer vollen Erwerbsminderung erhält er 1.280,-€ monatliche Rente, bei einer teilweisen Erwerbsminderung nur 640,-€ monatliche Rente. Die Lücke gegenüber dem üblichen Monatsgehalt beläuft sich hier also auf mindestens 1.250,-€.

Da gesetzlich nur die Erwerbsminderung und nicht die Berufsunfähigkeit abgesichert ist (Ausnahme: Geburtenjahrgänge vor 1961), kommt es auch vor, dass keine gesetzliche Leistung fällig wird, obwohl der bisherige Beruf nicht mehr ausgeübt werden kann.

Beispiel: Ein angestellter Lagerist kann aufgrund eines Bandscheibenvorfalls seinen Beruf nicht mehr vollumfänglich ausüben. Da er aber weiterhin Büroaufgaben erledigen kann, ist er nur berufs- und nicht erwerbsunfähig. Er erhält somit keine Leistung von der deutschen Rentenversicherung.

Für versicherungsfreie Selbstständige besteht üblicherweise keine der o.g. Absicherungen, es sei denn sie sind freiwillig versichertes Mitglied in der deutschen Renten-Versicherung bzw. gesetzlichen Krankenversicherung und haben das Krankengeld angewählt.

Versicherungslösungen

Zur Absicherung der vorab genannten Risiken bietet die private Versicherungsbranche attraktive Lösungen.

Krankentagegeld-Versicherung

Zur Schließung Ihrer Versorgungslücke im Krankheitsfall haben Sie Möglichkeit eine Krankentagegeld-Versicherung abzuschließen. Die Tarife für Arbeitnehmer zahlen ab der siebten Krankheitswoche das vereinbarte Tagegeld an Sie aus. Der Beitrag bemisst sich nach dem Eintrittsalter und dem vereinbarten Tagessatz. Für Selbstständige gibt es auch Tarife die bereits ab einem früheren Zeitpunkt leisten, hierdurch steigt allerdings auch der zu zahlende Beitrag.

Bei der Auswahl des Krankentagegeld-Tarifs sollte einige Punkte beachtet werden, damit Sie im Leistungsfall keine bösen Überraschungen erwarten.

Tagegeldhöhe

In der Krankentagegeld-Versicherung besteht ein so genanntes Bereicherungsverbot, d.h. die Leistung aus Ihrer Krankentagegeld-Versicherung darf ihr übliches Nettoeinkommen (Durschnitt der letzten 12 Monate) nicht übersteigen. Bei Abschluss des Vertrags sollten Sie Ihren Bedarf deshalb genau ermitteln bzw. durch einen Versicherungsmakler ermitteln lassen und bei größeren Gehaltssprüngen ggf. anpassen.

Kündigungsverzicht

Grundsätzlich steht nicht nur dem Versicherungsnehmer, sondern auch dem Versicherer ein ordentliches Kündigungsrecht zu. Damit Sie aber nach einem Leistungsfall vom Versicherer nicht vor die Tür gesetzt werden und ohne Versicherungsschutz dastehen, verzichten viele Anbieter auf ihr ordentliches Kündigungsrecht.

Teil-Arbeitsunfähigkeit

Der Leistungsanspruch gegenüber der Krankentagegeld-Versicherung besteht grundsätzlich nur für die Dauer der Arbeitsunfähigkeit. Besteht jedoch nur noch eine Teil-Arbeitsunfähigkeit wie z.B. bei einer Wiedereingliederung, endet i.d.R. auch die Leistung des Versicherers. Bestimmte Anbieter schließen auch die Teil-Arbeitsunfähigkeit – teilweise eingeschränkt – mit ein.

Kurklausel

In vielen Krankentagegeld-Konzepten ist ein Ausschluss für Kurbehandlungen vereinbart. Auch hier gibt es jedoch Anbieter, die auf die so genannte Kurklausel verzichten.

Berufsunfähigkeits-Versicherung

Zur Absicherung der Versorgungslücke bei einer dauerhaften Arbeitsunfähigkeit gibt es diverse Möglichkeiten, z.B. die Erwerbsunfähigkeits-Versicherung, Grundfähigkeitsabsicherung, Dread Disease, usw. Wir gehen in diesem Blogeintrag jedoch auf die gängigste Variante, die Berufsunfähigkeits-Versicherung ein.

Mehr Infografiken finden Sie bei Statista

Mehr Infografiken finden Sie bei Statista

Grundsätzlich vereinbaren Sie in der Berufsunfähigkeits-Versicherung (BU) eine monatliche Rente die gezahlt wird wenn Sie Ihren Beruf nur noch zu max. 50% ausüben können. Der Beitrag richtet sich hierbei nach diversen Faktoren u.a. dem Eintrittsalter, der vereinbarten Rentenhöhe, dem Beruf, dem Raucherstatus und dem Gesundheitszustand der versicherten Person.

Wie anfangs bereits beschrieben, leistet die gesetzliche Absicherung nur im Fall einer Erwerbsunfähigkeit. Bei der Ermittlung der Berufsunfähigkeitsrente empfehlen wir deshalb üblicherweise die staatliche Absicherung außer Acht zu lassen. Die Berufsunfähigkeitsrente sollte idealerweise so hoch angesetzt werden, dass Sie im Ernstfall Ihren Lebensunterhalt davon bestreiten und für das Alter vorsorgen können. Auch die Altersvorsorge ist hier besonders wichtig, denn die Leistung der Berufsunfähigkeits-Versicherung endet mit dem vereinbarten Ablauf (üblicherweise 65 bzw. 67. Lebensjahr).

Da sich das Gehalt und damit der Lebensstandard im Laufe des Berufslebens steigert, sollte auch die vereinbarte Berufsunfähigkeitsrente regelmäßig überprüft und angepasst werden. Die Versicherer bieten oftmals so genannte Nachversicherungsoptionen, hierbei handelt es sich um bestimmte Ereignisse (z.B. Einkommenssteigerung, Hochzeit, Geburt eines Kindes, etc.) zu welchen die versicherte Rente ohne erneute Gesundheitsprüfung erhöht werden kann.

Auch in der Berufsunfähigkeits-Versicherung gibt es diverse Leistungsunterschiede zu beachten, die je nach beruflicher und persönlicher Situation mehr oder weniger relevant sind. Da im Leistungsfall unter Umständen Ihre wirtschaftliche Existenz auf dem Spiel steht, empfehlen wir Ihnen bei der Tarifauswahl und anschließenden Risikoprüfung die Unterstützung eines Versicherungsmaklers einzuholen. Dieser findet nicht nur das für Sie passende Versicherungskonzept, sondern hilft auch bei der Angabe der risikorelevanten Antragsfragen.

Wir hoffen wir konnten Ihnen mit diesem Blog-Eintrag bereits einen gut nachvollziehbaren Überblick zum Thema Arbeitskraftabsicherung bieten. Falls noch mehr zu dem Thema erfahren möchten oder Angebote zu den vorab genannten Themen wünschen, dann besuchen Sie gerne unsere Infoseite oder kommen direkt auf uns zu.