Die private Krankenversicherung (PKV) bietet viel Zündstoff für hitzige Debatten, sei es die Bezahlbarkeit der Beiträge im Alter, der verweigerte Vertragsabschluss wegen Vorerkrankungen oder die teure Absicherung der Kinder. Viele privat Krankenversicherte sind deshalb verunsichert und suchen nach Möglichkeiten zurück in die gesetzliche Krankenversicherung. Potentielle Interessenten scheuen aufgrund solcher Unsicherheiten den Wechsel in das private System.

Selbst renommierte Zeitungsverlage wie die Süddeutsche Zeitung nutzen diese Verunsicherung und werben – wie in dem kürzlich veröffentlichen Artikel – mit Schlupflöchern zurück in das gesetzliche System.

Doch sind privat Versicherte tatsächlich schlechter gestellt? Lohnt sich der Wechsel zurück in die gesetzliche Krankenversicherung wirklich? Wir möchten in diesem Blogeintrag gerne näher auf diese und ähnliche Fragen eingehen um Ihnen etwas Unsicherheit zu nehmen.

Die Beiträge in der PKV steigen jedes Jahr

Viele Privatversicherte klagen über jährlich steigende Beiträge ihrer Krankenversicherung, während sich für gesetzlich Versicherte scheinbar nichts verändert.

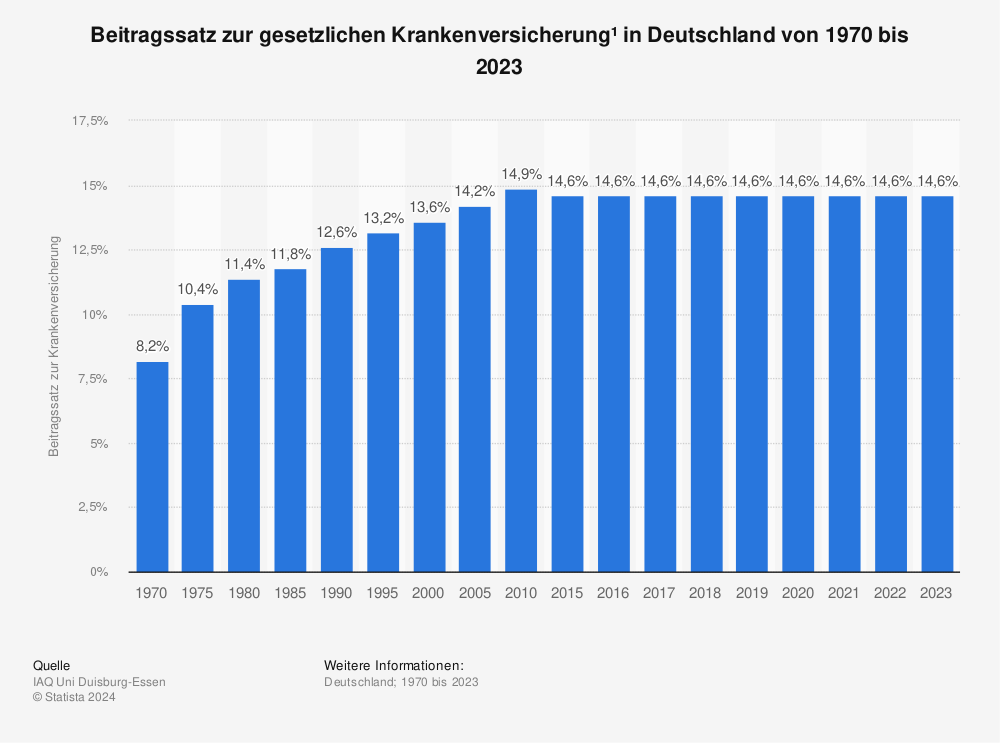

Doch dieses Bild trügt, denn schaut man sich die Beitragsentwicklung der gesetzlichen Krankenversicherung an, dann bemerkt man, dass auch hier eine Beitragssteigerung stattgefunden hat.

Seit 1970 ist der Beitragssatz von 8,2% auf 15,5% angestiegen und hat sich seit 2015 bei 14,6% eingependelt. Hinzu kommt jedoch ein Zusatzbeitrag, der je nach Krankenkasse zwischen 0,2% und 1,7% liegt und von Arbeitgeber und Arbeitnehmer zu gleichen Teilen getragen wird.

Mehr Statistiken finden Sie bei Statista

Hinzu kommt die jährliche Anhebung der Beitragsbemessungsgrenze, also dem Wert des Höchsteinkommens, das zur Beitragsberechnung herangezogen wird. Für viele Besserverdiener bedeutet dies eine jährliche Erhöhung der Krankenversicherungsbeiträge.

Im Gegensatz zur gesetzlichen Krankenversicherung besteht in der privaten Krankenversicherung eine Garantie auf die abgesicherten Leistungen, der Versicherer kann tariflich vereinbarte Leistungen nicht einfach kürzen oder streichen.

In der gesetzlichen Krankenversicherung ist dies nicht der Fall, hier werden Leistungen (z.B. der Brillenzuschuss) gekürzt oder gestrichen bzw. Zuzahlung (z.B. für Medikamente) eingeführt oder erhöht.

FAZIT: Der Beitrag in der gesetzlichen Krankenversicherung wirkt optisch zwar sehr stabil, aber besonders Besserverdiener sind hier regelmäßig von Beitragserhöhungen betroffen. Durch Reduzierung der Leistungen und Zuzahlungen werden gesetzlich Versicherte ebenfalls mehrbelastet.

Die Beiträge in der PKV sind im Alter viel zu teuer

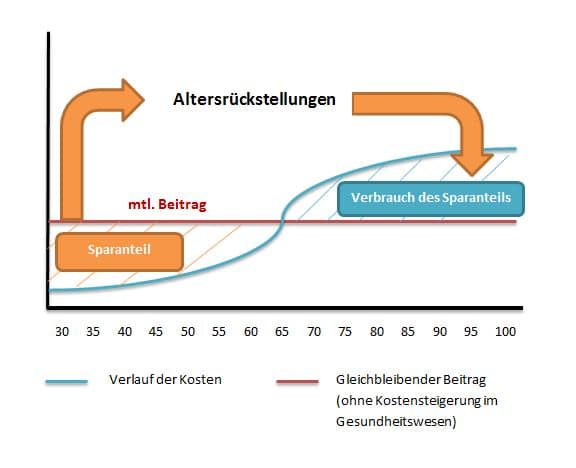

Die wohl größte Angst der Versicherten ist es, sich die Beiträge zur Krankenversicherung im Alter nicht mehr leisten zu können. Damit das nicht passiert, haben sowohl der Gesetzgeber, als auch die einzelnen Versicherer Vorkehrungen getroffen um die Krankenversicherungsbeiträge langfristig stabil zu halten.

Jeder Krankenversicherer ist gesetzlich dazu verpflichtet mindestens 10% der Beitragseinkünfte in Altersrückstellungen anzulegen, die Meisten liegen sogar über diesem Wert. Während der Versicherte also jung ist und i.d.R. kaum Leistungen bezieht, bildet der Versicherer Rücklagen. Ab dem 65. Lebensjahr werden die Rücklagen dazu verwendet die Mehraufwendungen, die das zunehmende Alter mit sich bringt, abzufangen und den Beitrag möglichst stabil beizubehalten.

Eine dauerhaft konstante Beitragsgestaltung ist jedoch nicht möglich, da die Kosten durch den medizinischen Fortschritt und die höhere Lebenserwartung nicht kalkulierbar sind und somit in beiden Krankenversicherungssystemen zu Mehrkosten führen.

Für Privatversicherte die sich den Beitrag zur Krankenversicherung dennoch nicht mehr leisten können oder das 55. Lebensjahr bereits erreicht haben, gibt es die Möglichkeit in den Basistarif bzw. bei Vertragsbeginn vor dem 01.01.2009 in den Standardtarif zu wechseln.

Die beiden Tarife sind günstiger als die normalen Krankenversicherungstarife, entsprechen vom Leistungsniveau jedoch auch nur dem der gesetzlichen Krankenversicherung. Der Versicherer kann den Wechsel in die o.g. Tarife nicht verweigern, unabhängig vom Gesundheitszustand des Versicherten.

FAZIT: Durch die Bildung von Altersrückstellungen beugen die Versicherer der Erhöhung der Beiträge im Alter bereits vor. Sollten die Beiträge dennoch nicht mehr gestemmt werden können, gibt es mit dem Basis- und Standardtarif eine günstigere Alternative mit dem gesetzlichen Leistungsumfang.

Die PKV nimmt nur gesunde Personen auf

Einigen Personen die den Wechsel in die private Krankenversicherung vornehmen möchten, wird der die Möglichkeit leider verwehrt. Entweder wegen einer negativen Gesundheitsprüfung oder weil keine Versicherbarkeit besteht.

Grundsätzlich können sich folgende Personengruppen privat krankenversichern:

- Selbständige und Freiberufler

- Beamte und andere Personen mit Anspruch auf Beihilfe

- Arbeitnehmer mit einem Einkommen oberhalb der Versicherungspflichtgrenze (2019: 60.750,-€)

- Personen ohne eigenes Einkommen z.B. Hausfrauen

- Studenten bei Befreiung von der Versicherungspflicht oder ab 30

Bei Antragstellung fragt der Versicherer den Gesundheitszustand des Antragstellers ab. Wenn relevante Vorerkrankungen bestehen oder bestanden, kann der Versicherer einen Risikozuschlag oder einen Leistungsausschluss vereinbaren.

Liegen jedoch zu viele oder zu schwerwiegende Vorerkrankungen vor, so führt dies meist zu einer Ablehnung. Der Versicherer möchte damit das Versichertenkollektiv vor der höheren Kostenbelastung schützen.

FAZIT: Die Absicherung in der privaten Krankenversicherung ist auch mit Vorerkrankungen möglich, allerdings nur dann, wenn diese das Versichertenkollektiv nicht zu schwer belasten.

Die PKV ist nicht für Familien geeignet

In der gesetzlichen Krankenversicherung gibt es die so genannte Familienversicherung, über diese sind Kinder beitragsfrei versichert, sofern:

- diese in Deutschland gemeldet sind und dort ihren gewöhnlichen Wohnsitz haben

- für diese keine andere Krankenversicherung besteht z.B. eine Pflichtversicherung als Arbeitnehmer

- diese keine Einnahmen über 435,-€ bzw. 450,-€ durch Minijobs erzielen

- diese nicht hauptberuflich selbständig sind

- diese nicht von der Krankenversicherungspflicht befreit sind

Sofern eine der o.g. Voraussetzungen nicht erfüllt wird, muss für das Kind ein eigener Krankenversicherungsbeitrag entrichtet werden.

In der privaten Krankenversicherung gibt es eine derartige Regelung nicht, dort wird für jede versicherte Person ein eigener Versicherungsbeitrag fällig. Der Beitrag für Kinder ist hierbei jedoch deutlich reduziert und auch das Leistungsniveau übertrifft die Kassenleistungen i.d.R. erheblich.

FAZIT: Eine pauschale Empfehlung ob sich die private Krankenversicherung für Familien loht kann nicht getroffen werden. Hierbei muss immer die persönliche Lebenssituation und der gewünschte Absicherungsumfang berücksichtigt werden.

Wer einmal PKV-versichert ist, bleibt dies für immer

Ein häufiger Irrtum zur Privaten Krankenversicherung ist, dass eine Rückkehr in das gesetzliche System nicht mehr möglich ist. Tatsächlich bleiben Sie nur so lange privatversichert, wie sie die Voraussetzungen dafür erfüllen (siehe „Die PKV nimmt nur gesunde Personen auf“).

Geben Sie beispielsweise Ihre selbständige Tätigkeit auf und verdienen anschließend im Angestelltenverhältnis unter der Versicherungspflichtgrenze, müssen Sie sich wieder in der gesetzlichen Krankenversicherung versichern. Erst ab dem 55. Lebensjahr ist eine Rückkehr in das gesetzliche System nicht mehr möglich.

Den Wechsel sollte man sich jedoch genau überlegen, denn besonders im Rentenalter kann dies sehr teuer werden. Nur wenn Sie in der zweiten Hälfte Ihres Erwerbslebens zu mindestens 90% gesetzlich versichert waren, werden Sie über die Krankenversicherung der Rentner (KVdR) versichert, andernfalls müssen Sie sich freiwillig gesetzlich versichern.

Beispiel: Ein Ingenieur macht sich nach seinem Studium mit 25 Jahren selbständig und versichert sich privat. Mit 50 Jahren muss er die Selbständigkeit aufgeben und wechselt zurück in die gesetzliche Krankenversicherung. Er arbeitet ab 50 im Angestelltenverhältnis und geht mit 65 in Rente.

Bei der Prüfung der KVdR-Zugehörigkeit wird nur der Zeitraum zwischen dem 45. und dem 65. Lebensjahr (zweite Hälfte des Erwerbslebens) berücksichtigt, in diesem war der Ingenieur 5 Jahre (25%) privat versichert. Er erfüllt somit nicht die 9/10-Regelung und muss sich deshalb freiwillig gesetzlich versichern.

Der Unterschied zwischen der Krankenversicherung der Rentner und einer freiwillig gesetzlichen Versicherung ergibt sich durch die verschiedenen Einkünfte, die zur Beitragsberechnung herangezogen werden:

| Werden folgende Einkünfte in der Beitragsberechnung herangezogen? | Pflichtversichert in der KVdR | Freiwillig gesetzlich versichert |

| Gesetzliche Rente | Ja | Ja |

| Versorgungsbezüge (z.B. Betriebsrenten, Direktversicherungen, etc.) | Ja | Ja |

| Erwerbseinkommen (aus angestellter oder selbständiger Tätigkeit) | Ja | Ja |

| Mieteinnahmen | Nein | Ja |

| Zinsen, Dividenden, u.ä. | Nein | Ja |

| Private Renten z.B. private Lebensversicherungen | Nein | Ja |

FAZIT: Ein Wechsel zurück in das gesetzliche System ist häufig machbar, jedoch selten sinnvoll, besonders wenn die Pflichtversicherung in der KVdR nicht mehr möglich ist.

Beide Krankenversicherungssysteme haben ihre Vor- und Nachteile, welches das Richtige für Sie ist, hängt von Ihrer persönlichen Lebenssituation ab. Suchen Sie lieber die Beratung eines unabhängigen Fachmanns, statt sich von Vorurteilen und Stammtischgerede beeinflussen zu lassen.